Una filtracion de la Unidad de Inteligencia Financiera del Departamento del Tesoro contiene reportes bancarios confidenciales que muestran cómo billones de dólares de dinero negro fluyen libremente entre los principales bancos del mundo, inundando un sistema regulatorio en quiebra y socavado la democracia en todo el mundo.

Reporte especial del Consorcio Internacional de Periodistas de Investigación

Una filtración de documentos confidenciales del gobierno de Estados Unidos revela que JPMorgan Chase, HSBC y otros grandes bancos hicieron caso omiso a las medidas de combate al lavado de dinero y movieron enormes cantidades de dinero ilícito para redes criminales y personajes oscuros que han extendido el caos y socavado la democracia en todo el mundo.

Los archivos muestran que cinco bancos globales –JPMorgan, HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon– mantuvieron sus operaciones para personajes poderosos, incluso después de que las autoridades de Estados Unidos las multaran por sus fallas en contener los flujos de dinero negro.

Por primera vez, una filtración revela a escala global cómo bancos de todo el mundo movieron miles de millones de dólares, sorteando la débil regulación de un sistema financiero que frecuentemente levanta alertas, pero poco hace para evitar el lavado de dinero a nivel mundial. Se trata de un flujo de dinero de origen sospechoso, o incluso delictivo, con participación de políticos y empresarios, pese a las regulaciones para prevenir el lavado de dinero.

FinCEN Files es una investigación periodística de más de un año de duración, liderada por el Consorcio Internacional de Periodistas de Investigación (ICIJ), a partir de cientos de documentos secretos obtenidos por BuzzFeed News y compartidos con 108 medios asociados, entre ellos Proceso, Infobae, La Nación y Perfil, de Argentina.

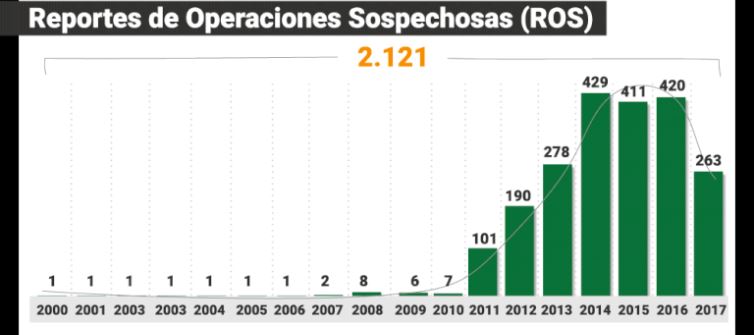

Más de 400 periodistas de casi 90 países analizaron durante más de un año más de 2.100 Reportes de Operaciones Sospechosas (ROS o SAR, en inglés, por Suspicious Activity Report). Se trata de informes secretos enviados por bancos con sede en Estados Unidos a la Unidad de Inteligencia Financiera del Tesoro de los Estados Unidos (conocida como FinCEN, por su acrónimo en inglés de la Red de Control de Delitos Financieros). Son estrictamente confidenciales, al punto que los bancos no pueden confirmar públicamente su existencia.

***

Una filtración de documentos confidenciales del gobierno de Estados Unidos revela que JPMorgan Chase, HSBC y otros grandes bancos hicieron caso omiso a las medidas de combate al lavado de dinero y movieron enormes cantidades de dinero ilícito para redes criminales y personajes oscuros que han extendido el caos y socavado la democracia en todo el mundo.

Los archivos muestran que cinco bancos globales –JPMorgan, HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon– mantuvieron sus operaciones para personajes poderosos, incluso después de que las autoridades de Estados Unidos las multaran por sus fallas en contener los flujos de dinero negro.

Las agencias de Estados Unidos que luchan contra el lavado de dinero solo enjuiciaron en raras ocasiones a los megabancos, y las escasas sanciones apenas impactaron la avalancha de dinero lavado en el sistema financiero internacional.

En algunos casos, los bancos siguieron moviendo fondos ilícitos incluso después de recibir advertencias de cargos criminales por hacer negocios con mafias, estafadores y regímenes corruptos.

JP Morgan, el mayor banco con sede en Estados Unidos, movió dinero para personas y compañías responsables del saqueo masivo de recursos públicos en Malasia, Venezuela y Ucrania, según revelan los documentos filtrados.

El banco movió más de mil millones de dólares para un financiero prófugo responsable del fraude 1MDB en Malasia, según muestran los archivos, y más de 2 millones de dólares para un joven magnate venezolano de la energía, cuya empresa ha sido acusada de engañar al gobierno de Venezuela y provocar apagones eléctricos que paralizaron gran parte del país.

Según muestran los registros, durante una década JPMorgan también procesó pagos de más de 50 millones de dólares para Paul Manafort, el antiguo jefe de campaña del presidente estadunidense Donald Trump. El banco movió al menos 6.9 millones de dólares en transacciones de Manafort durante los 14 meses posteriores a su renuncia de la campaña, en medio de un sinfín de acusaciones por lavado de dinero y corrupción derivados de su trabajo con un partido político prorruso en Ucrania.

Transacciones tóxicas continuaron pasando por cuentas bancarias de JP Morgan, pese a las promesas del banco para mejorar sus controles antilavado, como parte de acuerdos que alcanzó con las autoridades de Estados Unidos en 2011, 2013 y 2014.

JPMorgan dijo que tiene prohibido contestar preguntas sobre transacciones o sus clientes. Dijo que ha tomado un “rol de liderazgo” en la realización de “investigaciones proactivas de inteligencia” y en el desarrollo de “técnicas innovadoras para ayudar a combatir el crimen financiero”.

HSBC, Standard Chartered Bank, Deutsche Bank y Bank of New York Mellon también continuaron los pagos sospechosos a pesar de tener los mismos compromisos con las autoridades, según muestran los documentos secretos.

Los documentos filtrados, conocidos como FinCEN Files, incluyen más de 2 mil 100 reportes de actividades sospechosas, que bancos y otras firmas financieras enviaron al Financial Crimes Enforcement Network del Departamento del Tesoro de Estados Unidos. La agencia, más conocida por sus siglas FinCEN, es una unidad de inteligencia en el corazón del sistema global contra el lavado de dinero.

BuzzFeed News obtuvo los archivos y los compartió con el Consorcio Internacional de Periodistas de Investigación (ICIJ), que organizó un equipo de más de 400 periodistas de 110 medios en 88 países para investigar el mundo de los bancos y el lavado de dinero.

En total, según un análisis del ICIJ, los documentos muestran transacciones por un importe total de al menos 2 billones de dólares, realizadas entre 1999 y 2017, y que las oficinas internas de cumplimiento de las instituciones financieras señalaron como actividades potenciales de lavado de dinero u otra actividad criminal –incluyendo 514 mil millones de dólares de JPMorgan y 1,3 billones de Deutsche Bank. Los reportes de actividades sospechosas reflejan las preocupaciones de los analistas de los bancos y no son necesariamente evidencia de conductas criminales o malas prácticas.

Los 2 billones de dólares identificados en transacciones sospechosas en el marco de este grupo de documentos son solo una gota en el océano de dinero sucio que brota en los bancos en todo el mundo. Los FinCEN Files representan menos del 0,02% de los más de 12 millones de reportes de actividades sospechosas que las instituciones financieras enviaron entre 2011 y 2017.

El conjunto de reportes de actividades sospechosas, junto a cientos de archivos con nombres, fechas y cifras, detallan flujos de transacciones potencialmente ilícitas realizadas por clientes de al menos 170 países. Además de los FinCEN Files, el ICIJ y sus socios obtuvieron más de 17 mil 600 archivos adicionales de empleados y denunciantes, documentos judiciales, solicitudes de acceso a la información y otras fuentes. El equipo entrevistó a centenares de personas, incluyendo a expertos en delitos financieros, funcionarios encargados de hacer cumplir la ley y víctimas.

Según BuzzFeed News, algunos de los archivos filtrados vienen de las investigaciones del Congreso de Estados Unidos sobre la interferencia de Rusia en las elecciones presidenciales de 2016. Otros derivan de solicitudes de agencias al FinCEN.

Los FinCEN Files ofrecen una visión inédita en la opacidad del sistema bancario internacional, sus clientes anónimos y, en muchos casos, en los delitos financieros.

Los documentos muestran cómo los bancos mueven dinero de manera ciega entre sus cuentas para personas que no pueden identificar, tardan hasta años en señalar posibles esquemas de lavado de dinero, e incluso hacen negocios con clientes involucrados en fraudes financieros y en escándalos de corrupción.

Autoridades de Estados Unidos han ordenado a los grandes bancos que reformen sus prácticas. En “acuerdos de procesamiento diferidos”, les impusieron multas de cientos e incluso miles de millones de dólares, y les amenazaron con cargos judiciales.

La investigación de 16 meses del ICIJ y sus socios muestra que estas tácticas no han funcionado. Los grandes bancos siguen jungando un papel central en el movimiento del dinero de la corrupción, el fraude, el crimen organizado y el terrorismo.

“Al fallar por completo en prevenir transacciones corruptas a gran escala, las instituciones financieras han abandonado su papel de defensa en primera línea contra el lavado de dinero”, afirmó al ICIJ Paul Pelletier, un ex alto funcionario del Departamento de Justicia de Estados Unidos y fiscal de delitos financieros.

Señaló que los bancos saben que “operan en un sistema en gran parte sin dientes”.

Cinco de los bancos más destacados en los FinCEN Files –Deutsche Bank, Bank of New York Mellon, Standard Chartered, JPMorgan y HSBC- violaron en repetidas ocasiones sus promesas de buen comportarse bien, según los archivos confidenciales.

En 2012, la sede de HSBC en Londres –el banco más grande de Europa–, firmó un acuerdo de procesamiento diferido y admitió que había lavado al menos 881 millones de dólares de grupos criminales de América Latina.

Los narcotraficantes usaron cajas especialmente diseñadas para ajustarse a las ventanillas de los cajeros del HSBC; dejaron enormes cantidades de dinero de la droga en el sistema financiero.

Mediante el acuerdo con los fiscales, HSBC pagó mil 900 millones de dólares, a cambio, el gobierno suspendió las acusaciones y se comprometió a abandonarlas por completo a los cinco años si HSBC cumplía su promesa de combatir agresivamente el flujo de dinero sucio.

Los FinCEN Files muestran que, durante esos cinco años de prueba, HSBC siguió moviendo dinero de personajes cuestionables, señalados por lavar dinero de Rusia o encabezar una estafa piramidal de Ponzi, que está siendo investigado en varios países.

A pesar de esto, el gobierno de Estados Unidos permitió que HSBC anunciara, en diciembre de 2017, que había “cumplido con todos sus compromisos” del pacto de procesamiento diferido, y que los fiscales habían desistido de los cargos criminales en su contra para siempre.

¿Qué tiene de diferente esta filtración?

Ha habido numerosas grandes filtraciones de información financiera en los últimos años, que incluyen:

- Paradise Papers (2017): una filtración de documentos del proveedor de servicios legales en el extranjero Appleby y el proveedor de servicios corporativos Estera. Los dos operaron juntos bajo el nombre de Appleby hasta que Estera se independizó en 2016. Los documentos revelaron las operaciones financieras extraterritoriales de políticos, celebridades y líderes empresariales.

- Panamá Papers (2016): documentos filtrados del bufete de abogados Mossack Fonseca que dieron más detalles sobre cómo las personas adineradas se estaban aprovechando de regímenes fiscales extraterritoriales.

- Swiss Leaks (2015): documentos del banco privado suizo de HSBC que mostraron cómo se estaban utilizando las leyes de secreto bancario de Suiza para ayudar a los clientes a evadir el pago de impuestos.

- LuxLeaks (2014): contenía documentos de la empresa de contabilidad PricewaterhouseCoopers que mostraban que las grandes empresas estaban utilizando acuerdos fiscales en Luxemburgo para reducir la cantidad de impuestos que tenían que pagar.

Los FinCEN Files, sin embargo, son diferentes porque no son solo documentos de una o dos empresas, sino que proceden de varios bancos.

Destacan una serie de actividades potencialmente sospechosas que involucran a empresas e individuos y también plantean preguntas sobre por qué los bancos que reportaron esas actividades no siempre actuaron ante esas preocupaciones.

Por lo pronto, la semana pasada FinCEN anunció propuestas para mejorar sus programas contra el lavado de dinero.

Fuente: Proceso/ Infobae/ BBC